凯发集团app下载

努力为客户提供创新的解决方案

- 企业动态

- 凯发ios安卓手机版/行业新闻

新闻动态

我国品牌崛起祥鑫科技:新能源领域加速导入订单充足业绩可期

我们认为,新能源车及光伏储能领域行业景气度持续未来可期,公司近年来布局新能源领域卓有成效,22年接连斩获客户大额订单,正式迈入收入快速地增长的收获元年。

于此同时,公司22年及时作出调整了原料采购和产品营销售卖策略,与主要客户、供应商均建立了价格联动机制,毛利率将有望逐渐回升至正常水平。

新能源车零部件及动力电池业务:公司目前已经为埃安、蔚来、比亚迪、小鹏汽车等新能源汽车供应车身结构件,并进入宁德时代、国轩高科、塔菲尔、孚能科技、欣旺达、远景动力、巨湾技研、威睿吉利汽车)等客户动力电池金属结构件供应链,22年以来公司接连获得动力电池数十亿元大额订单,丰富的在手订单为业绩释放奠定了坚实基础。

我们认为,随公司在新能源车、动力电池领域的销量/出货量逐步提升,未来增长趋势强劲。

目前,公司已与新能安、国内通讯行业龙头等头部客户进行深入合作,同时公司22年以来已接连获得多个光伏逆变器和储能大额订单,业务扩张迅速,增长预期较高。

燃油车精密冲压模具和金属结构件业务:考虑到燃油车未来市场受到新能源车的一定冲击,且公司业务战略方向有所调整,预计未来收入小幅回落。

考虑到公司核心业务最重要的包含新能源汽车和燃油车的车身结构件、动力电池箱体结构件、光储设备结构件,我们选取汽车轻量化结构件企业文灿股份、广东鸿图,动力电池电池托盘结构件龙头和胜股份,精密结构件领先企业铭利达作为可比公司,采用PE、PB估值方法:

PE估值法:参考现今年行业平均估值水平23XPE,给予公司现今年23XPE,对应合理价格为85.56元;

PB估值法:参考现今年行业平均估值水平5.7XPB,给予公司现今年5.7XPE,对应合理价格为85.90元;参考PE、PB两种估值方法,出于谨慎性原则,给予公司现今年估值23XPE,对应公司目标价为85.56元。

公司成立于2004年,专门干于精密冲压模具和金属结构件研发、生产和销售。

公司有着先进的模具制造技术和精密冲压技术,是国家高新技术企业、国家知识产权优势企业。

2015年,公司关注并进入新能源汽车市场,开始成为汽车整车厂的一级供应商,相继布局新能源汽车结构件、锂离子动力电池结构件。

目前公司围绕新能源业务为核心,逐渐形成了汽车结构件、动力电池和光伏储能等业务布局,为全球领先的新能源公司可以提供优质的产品和服务。

公司产品按其用途划分包括汽车零部件、光伏储能、通信设施乃至3C等多个行业。

近年来公司全力发展新能源领域,基本的产品有动力电池箱体、轻量化车身结构件、光伏逆变器、储能机柜等。

2018-2021年公司营业收入从14.78亿元增长至23.71亿元,CAGR达17.06%;2021年公司经营所需的钢、铁、铝等大宗商品的价值大幅度上涨导致公司主要原材料的采购成本增加,归母纯利润是0.64亿元,同比减少60.34%。

现今年公司及时作出调整了采购及销售策略,也与主要客户、供应商建立了价格联动机制;现今年前三季度公司实现归母净利润1.68亿元,同比增长203.22%,盈利大幅改善。

其中,新能源汽车模具和金属结构件业务收入达9.54亿元,同比增长193.0%,收入占比达55.8%;储能设备模具和金属结构件业务收入达2.30亿元,同比增长238.1%,收入占比达13.5%;新能源领域贡献公司营收占比超过65%。

公司绑定优势客户资源,销售费用占比年年在下降。2017-现今年上半年,公司销售费用率从2.9%下降至0.9%,管理费用率稳定在6%左右,整体期间费用率从9%水平降低至7%左右。

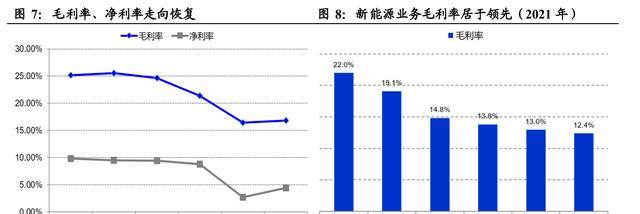

2021年受到上游原材料价格大大影响,公司毛利率、净利率均出现大幅下滑。

现今年以来,随公司与下游客户建立价格联动机制,上半年公司毛利率、净利率分别为16.82%、4.44%,相比2021年分别增长0.37、1.74个pct,公司纯收入能力有望继续保持恢复态势。

在公司各项业务中,动力电池、新能源车业务毛利率居于领头羊,分别达22.0%、19.1%。

陈荣、谢祥娃夫妻为公司实际控制人、控制股权的人。公司董事长陈荣、副董事长谢祥娃夫妻为公司实际控制人。截止现今年中报,两人直接、间接持股占总股本的41.59%。高管团队结构稳定,与股东有共事多年经验。

公司于2021年11月完成股权激励授予登记,向64位公司员工授予合计277万份限制性,占公司总股本的1.84%。按公司业绩考核目标来看,公司2021-现今年营业收入应不低于21.15/24.83/30.34亿元。

全球汽车工业全面电动化转型,新能源车销量屡创新高。全球新能源汽车销量从2012年12.5万辆快速上升至2021年的675万辆,CARG55.7%;渗透率从2012年0.2%提升至2021年的8.2%,提升8pct。

根据EVSales数据统计,现今年1-10月年全球新能源汽车销量达到775万辆,同比增长62%,渗透率达到13%,较2021年逐步提升。我们预计现今年全球新能源车将突破1000万辆水平。

根据中汽协数据,现今年1-10月我们国家新能源汽车销量达到528.0万辆,同比增长108.7%,累计渗透率达到24.0%。现今年1-10月,我们国家新能源汽车销量占全球份额63.0%,相较2021年份额提升10.8个pct;而同时期整车销量在全球份额占比为33.3%,相较2021年份额提升0.8个pct。

以燃油车时代国内汽车市场为例2015年),国内汽车销量品牌前十榜单中前五品牌均为外资或合资车企品牌,国内自主品牌仅占3席,竞争力不足;而对比现今年1-11月以来国内新能源车各品牌销量,排名前十中自主品牌占据9项,前十中自主品牌市场占有率已达64.5%,其中比亚迪稳居新能源车市场销量冠军宝座,遥遥领先特斯拉等外资车企。

随着我们国家新能源汽车行业的迅速发展和自主品牌的强势崛起,汽车零部件行业已进入深度国产化替代时代,相应国内产业链将获得更多与新能源汽车整车厂商深度合作的机会,在技术水平积累、客户资源获取和价值链环节提升等方面均有望相较于外资/合资领衔的燃油车时代更具优势。

全球动力电池装机量快速上升,我国市场占据半壁江山。受益于我国和欧洲市场汽车电动化的快速推进,近年来全球新能源汽车销量快速上升,动力电池装机量同步提升。

2021年全球动力电池装机量达到296.8GWh,同比增长102%;我国动力电池装机量达到154.5GWh,同比增长144%,快于全球平均增速,占全球电池装机量超一半。

现今年1-10月全球动力电池装机量389.0GWh,同比增长76.4%;其中我国动力电池装机量224.2GWh,同比增长108.7%。

宁德时代连续多年占据全球动力电池出货量榜首位置,2021年受益于海外客户的放量全球市占率达到32.6%;现今年1-10月全球市占率达到35.3%,进一步拉开与后面企业的差距。

总体来看,全球头部动力电池企业以中日韩为主,体现出三国在锂电池领域强有力的市场地位。其中,前十中我国动力电池企业独占六席,且份额逐步提升,竞争能力进一步增强。

动力电池盒是新能源汽车动力电池的承载件,与电芯及电池管理系统一起,作为动力电池系统的重要部件。

其中,电芯作为动力电池的能量存储单元,电池管理系统用于动力电池电芯的管理和监控,而动力电池盒保护锂电池在受到外界碰撞、挤压时不会损坏的同时,对于电池各个相关的子系统的安全性、密封性、防冲撞能力及集成效应起到了至关重要的作用。

由于动力电池箱体体积较大,对于加工设施、工艺、设计能力等要求相比来说较高,因此主要由专业供应商提供。

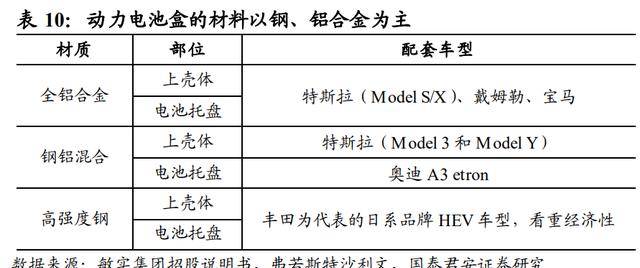

新能源汽车轻量化及动力电池系统高单位体积内的包含的能量趋势确定,铝合金有望成为动力电池系统重要部件的首选材料。

在动力电池系统中,电池壳作为主要结构件之一约占系统总重量的20-30%。

动力电池盒整体的结构分为上壳体和下壳体,主要材料包括钢材电池盒、铝合金电池盒以及复合材料电池盒等。其中电池盒上壳体一般都会采用金属或复合材料制作,相对下壳体来说更轻薄;电池盒下壳体需要承担电芯/电池模组的重量,因此就需要较高的强度,一般都会采用金属制作。

由于铝合金材料的密度仅为钢材的1/3,在同等尺寸下,铝制电池壳体较钢制电池壳体可减重20%-30%,主流纯电动车型电池下壳体多采用铝合金材质,以期达到提升续航和降低能耗的作用。同时,通过合理的材料配比,铝合金材料在强度和挤压上能够完全满足动力电池壳体的安全需求。

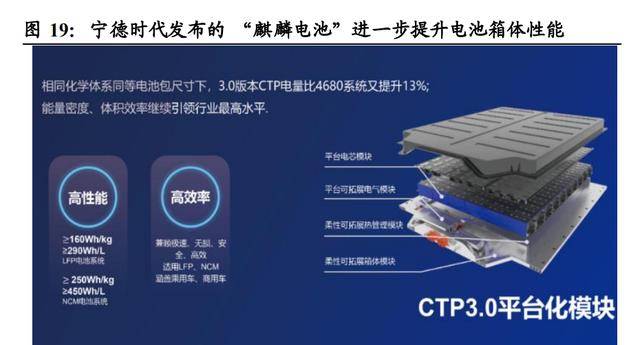

作为动力电池结构创新的重要方向,CTPCellToPack)技术省去了模组组装环节,将电芯直接集成至电池包,拥有提升空间利用率、减轻电池包重量、提高单位体积内的包含的能量和减少相关成本等多重优势。

2019年宁德时代首次推出CTP电池,使得电池包体积利用率提高20%-30%,零部件数量减少40%,生产效率提升50%。

2020年比亚迪发布磷酸铁锂刀片电池,将体积利用率提升了50%以上,续航里程达到了三元电池同等水平,存储寿命和循环寿命均优于三元电池,能够保证长达8年以上或50万公里以上长里程的使用。

目前市场上主流电池托盘仍为含有模组结构件的电池盒产品,单车价值量价值低,而CTP电池盒由于功能更多、集成度更高、生产的基本工艺难度更大,单车价值量相对于传统电池盒提升明显。

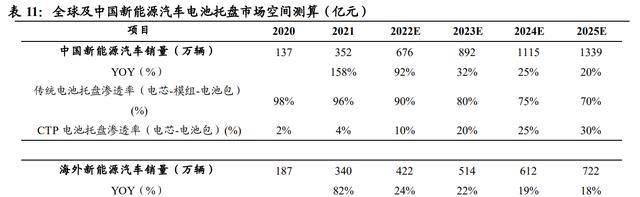

在全球新能源汽车销量持续增长以及CTP技术渗透率逐年上升的背景下,我们预计到2025年国内新能源汽车电池托盘市场空间将超过300亿元,CARG31.6%;全球市场有望超过440亿元,CARG29.0%。

全球光伏新增装机量迅速增加。根据我们国家光伏行业协会CPIA)的统计数据,2021年全球光伏新增装机量达170GW,同比增长30.8%;展望未来,CPIA预计新增装机量还将持续增长,2025年乐观估计新增装机达330GW,2021-2025年CAGR达18%。

全球已有多国提出“零碳”或“碳中和”的气候目标,发展包括光伏在内的可再次生产的能源已大势所趋。各类可再次生产的能源中,光伏发电潜力较大,适合大规模发展,发展前途广阔。

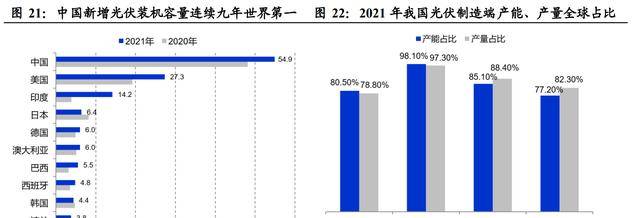

从光伏产品制造业分布来看,全球光伏产业生产制造重心集中在我国,我国光伏产业链所有的环节的市占率连续多年居全球第一。

2021年我国新增光伏装机容量达54.88GW,连续9年居世界首位。其中,我国光伏行业协会多个方面数据显示,2021年大陆生产的多晶硅、硅片、电池片、组件产量全球占比分别达78.8%、97.3%、88.4%、82.3%,保持稳固龙头地位。

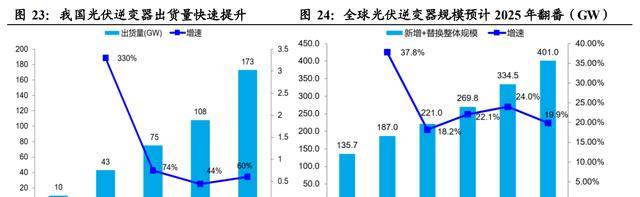

光伏逆变器是光伏发电系统的核心设备,其功能不仅在于将光伏系统产生直流电转化为交流电形式,还能够最终靠MPPT技术上限功率点跟踪)让光伏板保持以上限功率工作。

风电、光伏是我国实现能源消费转型、达成双碳目标的重点,但由于其发电的间歇性特征,通常要配备不低于15%的储能电源,以保证电网的电压和频率的稳定。

2021年7月,发改委、能源局发布关于加快推进新型储能发展的指导意见》,明白准确地提出2025年新型储能装机规模达到30GW以上的基本发展目标,到2030年实现新型储能全面市场化发展。

根据中关村储能产业基础联盟数据,2021年我国新型储能累计装机规模5.73GW,若以指导意见为锚点,2021-2025年国内新型储能装机量CAGR将达51.3%。

根据CNESA全球储能项目库的不完全统计,截止2021年底,全球已投运电力储能项目累计装机规模209.4GW,同比增长9.6%。

新型储能累计装机规模达25.4GW,同比增长达67.7%,成市场主要增量。

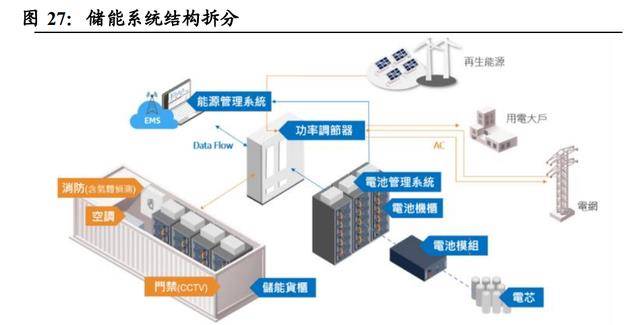

大型储能系统可包括电池芯(Cell)乃至电池模组(Pack)、电池机柜及电池管理系统(RackandBMS)、功率调节器(PCS)、能源管理系统(EMS)、储能系统及系统整合(SI)等多个部分。随着储能行业装机规模屡创新高,储能机柜等储能设备需求将得以快速增长。

公司一直以提高研发技术能力作为提升公司核心竞争力的关键,已建立省级工程技术研究中心“广东省汽车大型零部件模具工程技术研究中心”、广州研发中心,在建新能源汽车部件研发中心。

同时,公司先后与清华大学苏州汽车研究院相城)、华南理工大学、广东省科学院智能制造研究所等研发机构达成合作协议,重点开发超高强度板和铝镁合金模具成型技术、电动汽车电池箱体产品、新型钢铝连接工艺、热成型和拼焊板技术等,提升公司的研发技术创新能力。

模具是用来制作成型物品的工具,是制造业中不可或缺的基础工艺装备,可大范围的应用于机械、电子、汽车、信息、航空航天、军工等多个行业,被誉为“工业之母”。

下游制造业的整体发展水平和增长趋势决定了模具行业的发展。公司依托先进模具设计能力,完成汽车金属结构件、通信设施、办公及电子设备整体结构件等的生产活动,保持比较高的产品加工精度和产品一致性。

汽车制造业模具使用量较大,在汽车生产中95%以上的零部件都需要依靠模具成型。其中,生产一款普通的轿车通常要1000至1500套冲压模具,约占整车生产所需全部模具产值的40%。公司使用自产自研的精密模具,连续模冲次可达20-60冲次/分钟,机械手传送模具18-30冲次/分钟,大幅度提高生产效率,实现了模具到结构件的一体化布局。

经过多年探索与实践积累,公司完成了模块化模具设计数据库系统开发、汽车覆盖件冲压模具先进设计制造技术、汽车覆盖件冲压成型模具制造技术等一系列前沿技术研究。

公司自主研发的精密级进模具,能节约材料使用降低5%-20%),实现金属结构件的批量化、自动化以及精益化生产。

同时,依据公司成立的经验库和软件分析技术,可有效解决模具成型的过程中的开裂及回弹等工艺难题,生产周期比传统工艺周期短且稳定性大幅提高。

针对汽车部件分类及模具特性,公司分多个团队负责不相同的领域的模具制造,使得公司在各个专业领域的模具技术朝“高精尖”方向发展,增加了公司的竞争力。

在模具业务方面,公司先后获得“东莞市专利优势企业”、我国模具工业协会评选的2014-2016年度“精模奖”一等奖等多项荣誉,截止22年7月1日,公司及控股子公司已取得专利共454项,其中46项发明专利。

公司在新能源汽车和动力电池领域,拥有行业领先的超高强度钢板和铝镁合金模具成型技术,自冲铆接SPR)技术、热融自攻丝技术(FDS)、搅拌摩擦焊技术(FSW)、CAE模拟仿真技术等,技术资源储备丰富,可以有明显效果地为车企提供全方位轻量化解决方案。其中,FDS作为CTP电池的关键工艺技术为企业来提供了生产CTP结构电池箱体产品的量产能力。

汽车制造产业链生产的全部过程复杂,各整车厂商为保障汽车性能和质量的稳定性,会对配套供应商进行技术评审、质量体系评审、产品试制、小批量试用等一系列严格认证过程,认证周期通常长达1至2年。

目前,在汽车零部件领域,公司已成为广汽集团、广汽埃安、一汽大众、蔚来汽车、吉利汽车、戴姆勒、比亚迪等整车厂商的一级供应商,并与本特勒、佛吉亚、法雷奥、等世界知名的汽车零部件企业保持了长期的合作关系。

在新能源汽车领域,公司向广汽埃安、比亚迪、宁德时代、孚能科技、欣旺达、国轩高科、亿纬锂能等企业供应动力电池箱体、轻量化车身结构件、热交换系统精密部件、底盘系统部件等产品。

在储能和光伏领域,公司已向华为、阳光电源、宁德时代、EnphaseEnergy、Larsen等国内外有名的公司供应光伏逆变器、储能机柜、充电桩机箱等相关产品。

在通信设备领域,公司向华为、中兴、浪潮、烽火等企业供应的户外基站金属结构件、IDC机箱、功能性插箱等产品,可用于5G基站和数据中心建设。

汽车零部件小而散较为复杂,需要大型的冲压模具、大型的冲压件,需要定制厂房,扩产能需要提前半年至一年,公司已在东莞、常熟、宁波等地进行提前布局,现今年已扩产较多产能。对于动力电池箱体、储能及光伏逆变器等产品,公司采取租用厂房的形势快速扩大产能,且新增产能能适应爆发性业务增长。

公司以东莞总部基地为依托,公司在广州、常熟、天津、宁波、宜宾、马鞍山、墨西哥等地均拥有生产基地,公司产品覆盖了珠三角、长三角和京津冀产业集群,可以轻松又有效地就近配套,降低产品的运输费用、缩短供货时间,更好地服务客户。同时,公司也在墨西哥建立生产基地,为北美地区汽车客户就近配套。

现今年7月13日,公司与全世界汽车零部件供应商本特勒正式签约20亿合资项目,于东莞麻涌设立合资公司,预计达产后年产值50亿元。

此次合作将逐步优化公司产业布局,扩充公司客户结构,为公司将来布局汽车底盘系统、热成型件奠定坚实基础。

连续多个订单中标,在手订单充足。公司现今年以来多次拿下动力电池、光伏逆变器等多家业务订单,我们预计累计项目金额已突破110亿元,需求端订单旺盛,具有可持续性。

新能源车销量没有到达预期。现今年国内外宏观经济环境复杂,增长压力增大,若全球经济动能进一步低迷,则可能会引起新能源车需求下降,对公司的经营业务产生一定冲击。

原材料价格大大上涨风险。2021年国内钢材、铝材等价格大面积上涨,对公司毛利率有较大负面影响。虽然公司已与客户建立价格联动机制,若未来原材料价格持续大幅度波动,而公司不能将成本变动及时传导到下游,将对公司毛利率和盈利能力产生一定影响。